ニュースリリース

東京23区の大規模オフィスビル供給量調査 ’23

森トラスト株式会社(本社:東京都港区)では、各種公表資料、現地確認およびヒアリングに基づいて、1986年より東京23区の大規模オ

フィスビル(オフィス延床面積※10,000㎡以上)、2013年より中規模オフィスビル(オフィス延床面積5,000㎡以上10,000㎡未満)の供

給動向を調査しており、以下に最新の調査結果を取りまとめました。

※オフィス延床面積:対象が店舗や住宅、ホテル等と一体の複合用途ビルである場合には、オフィス以外の用途を除いた延床面積。

〔調査時点:2022年12月〕

’22年は過去最低値を更新、’23年以降も供給抑制傾向 ~’24,’26年に加え、’27年も低水準~

調査結果のポイント

1.供給量の推移

’22年の大規模オフィスビルの供給量は49万㎡に留まり、過去20年で最も少ない供給量を2年連続で更新する。’23年は130万㎡、’25年は141万㎡と一定規模の供給があるが、’24年は69万㎡、’26年は66万㎡、’27年は74万㎡となり供給は絞られる。

2.供給エリアの傾向

過去5年間と将来5年間の供給割合を区別に集計したところ、ともに都心3区の割合が7割を超えている。過去5年間では3割を占めた千代田区の割合が将来5年間では大幅に縮小し、港区の割合が倍増している。地区別に比較すると、過去5年間では供給量トップであった「大手町・丸の内・有楽町」が将来5年では圏外。将来5年間のランキングには「虎ノ門・新橋」「芝・三田」「赤坂・六本木」など、港区の6地区がランクインしている。

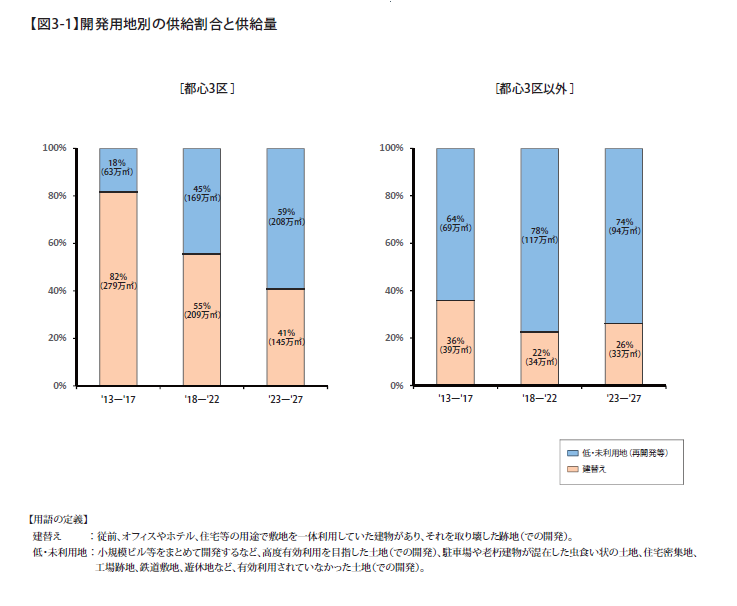

3.開発用地別の供給動向

都心3区では、’13-’17年には8割であった「建替え」の割合が、’23-’27年には半減して4割まで低下する。開発用地の主体が「低・未利用地(再開発等)」へとシフトしている。一方、都心3区以外では、’13年以降継続して「低・未利用地(再開発等)」が開発主体になる。

4.中規模ビルの供給動向

’22年の中規模オフィスビル供給量は10.9万㎡となり、3年連続で前年を下回ってきた供給量が増加に転じた。’23年は9.8万㎡、’24年は11.9万㎡の供給が予測され、将来2年間の1年当たりの平均供給量は10.9万㎡となり、過去10年間の平均供給量10.4万㎡を上回る。

総括

’22年の大規模オフィスビルの供給量は49万㎡と過去20年間で最低の供給量となり、2年連続で最低値を更新することとなった。需要面に目を向けると、新築大規模オフィスビルの稼働率および内定率は、’22年竣工ビルで8割、’23年は5割、’24年は3割となっており、底堅さをみせている。既存オフィスビルの需要は、’20年こそ落ち込みを見せたが、’21年には反転し、’22年には’19年とほぼ同水準まで回復している。

足元では館内拡張を中心とした需要の高まりがみられるため、’23年からのさらなる復調が期待される。

しかしながら、オフィスマーケットの動きを詳細に追うと、エリアごとの格差が拡大していることがわかる。同一エリア内においてもオフィスビルごとの格差が散見されつつある。これらの格差の背景にはハイブリッドワークが暫定的な措置ではなく、新たな働き方の一部になり、センターオフィス設計における前提条件として定着したことがある。企業はワーカーをセンターオフィスに集めるための魅力的な機能や、希薄化が懸念される企業文化の発信など、ハイブリッドワーク下における新たな企業課題を抱えているが、これらを解決できるオフィスに需要が集中している。これからのディベロッパーは、ワーカー、企業、それぞれがオフィスに求めるハード面での快適性・先進性を備えながらも、さらにコミュニケーション活性化につながる仕掛けを取り入れるなど、新たな企業課題をソフト面からも捉えねばならない。

1. 供給量の推移

東京23区における’22年の大規模オフィスビルの供給量は49万㎡となり、61万㎡の供給量に留まった’21年につづいて過去20年間での最低供給量を2年連続で更新することとなった。

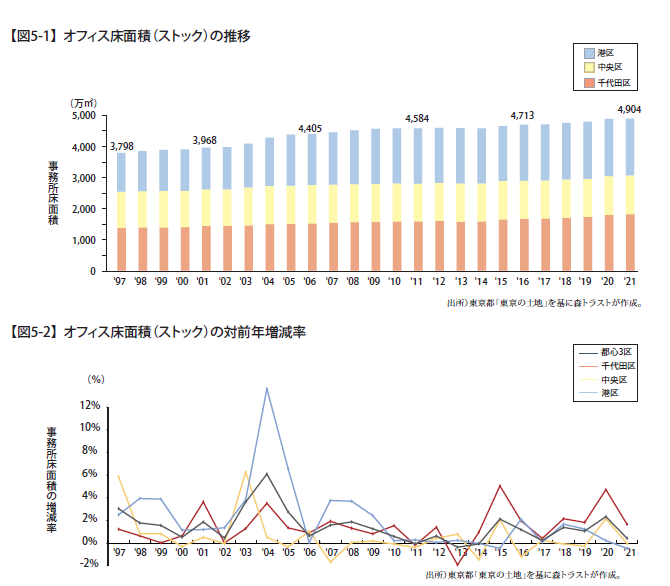

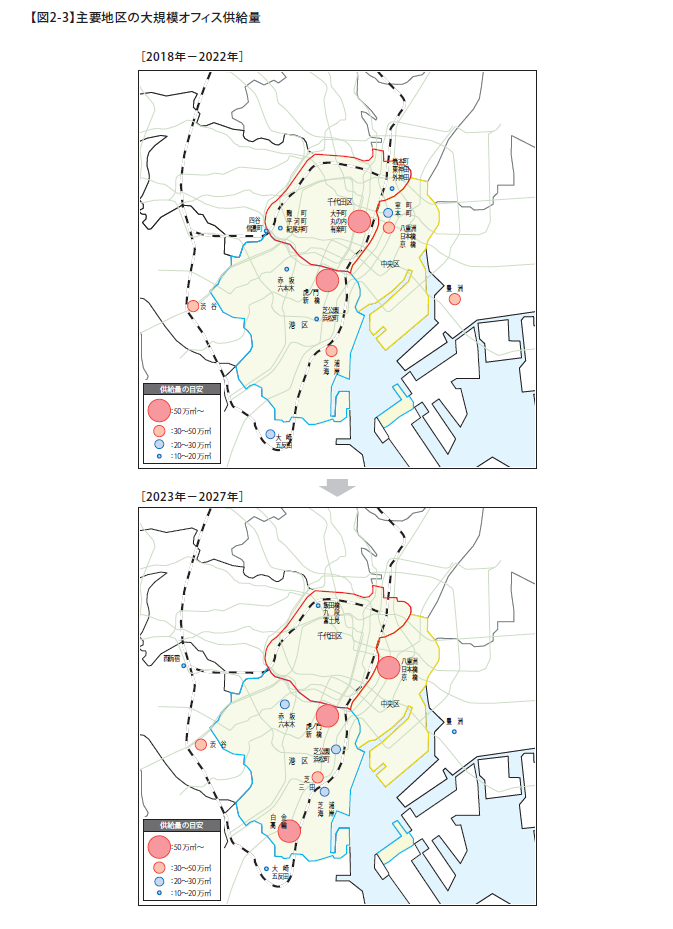

’23年以降5年間の供給量に目を向けると、’23年と’25年ではそれぞれ130万㎡と141万㎡となりまとまった規模の供給がなされるものの、’24年は69万㎡、’26年は66万㎡、’27年は74万㎡と供給量が低水準に抑えられる見込みである。そのため、’23年以降5年間の1年当たりの平均供給量は、過去20年間の平均供給量111万㎡を下回る96万㎡に留まるだろう。将来5年間の平均供給量が過去20年間の平均供給量を下回るこの傾向は6期連続しており、大規模オフィスビルの供給量は抑制傾向が続いている。【図1-1】

供給量を区別に集計し、都心3区とそれ以外に分け、供給割合を算出すると、将来5年間は都心3区での供給が一貫して70%を超える。供給の中心は引き続き都心3区である。【図 1-2】

大規模ビルの規模別供給量を5年単位で集計し推移を追うと、’03-’07年および’08-’12年では拮抗していた規模別供給量が、’13-’17年からは10万㎡以上のビルの割合が上昇に転じ、’18-’22年にはその割合が5割を超え、’23-’27年には6割を上回る。大規模オフィスビルの超大規模化傾向も継続している。【図1-3】

2. 供給エリアの傾向

大規模オフィスビルの供給傾向をエリア別に探る。

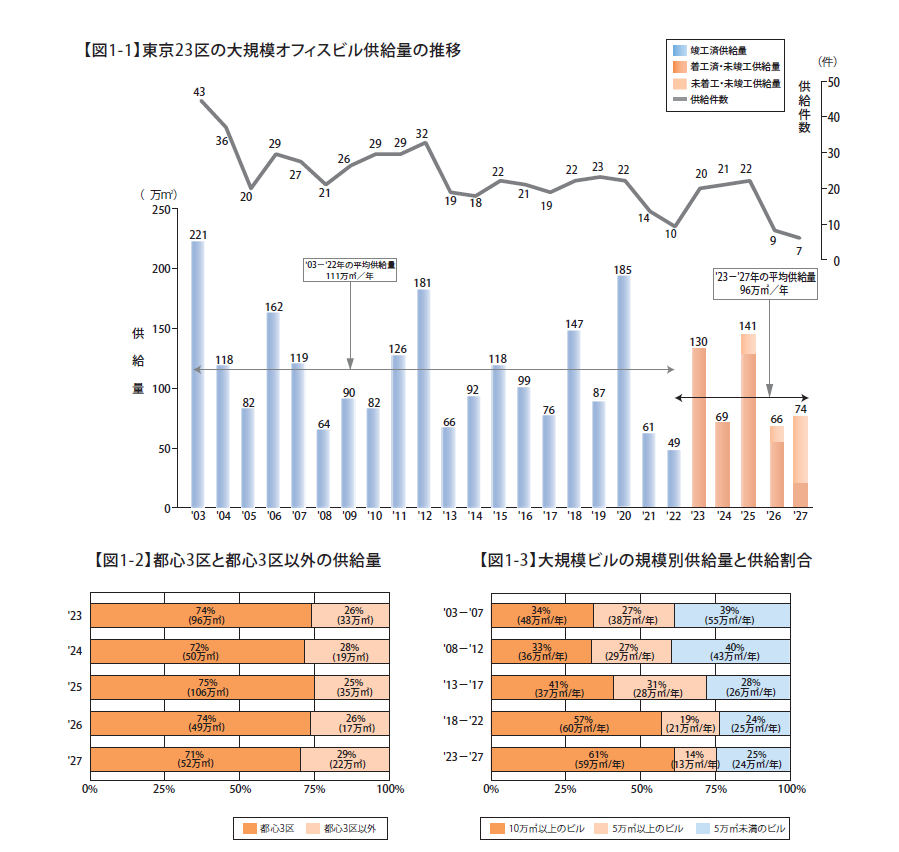

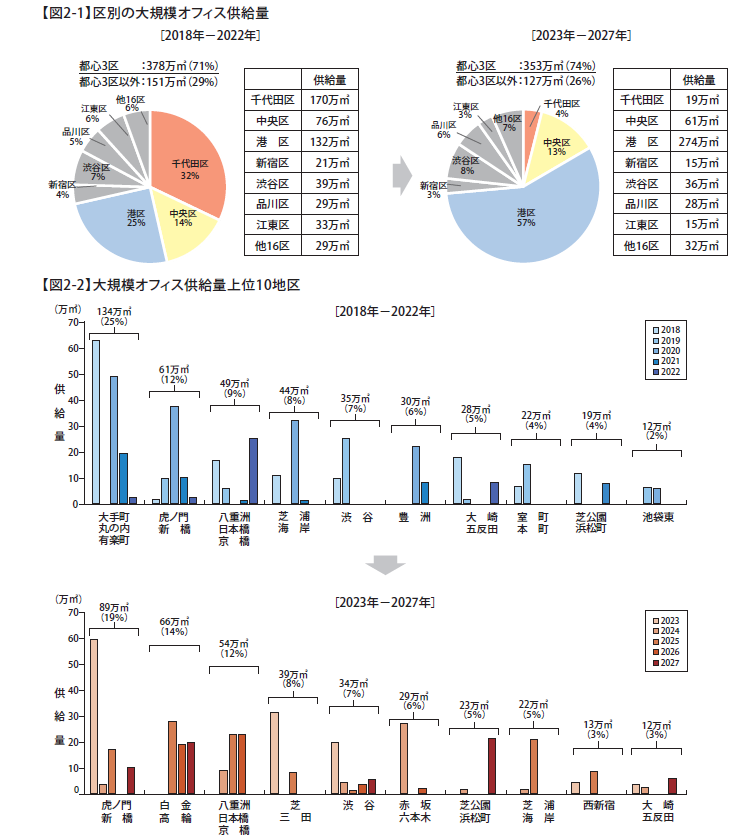

過去5年間と将来5年間の供給割合を区別に集計したところ、両期間ともに都心3区の割合が7割を超えている。

都心3区の内訳を比較すると、過去5年間では3割を占めた千代田区の割合が将来5年間では大幅に縮小し、港区の割合が倍増していることがわかる。【図2-1】

地区別に供給量の推移を集計したうえで上位10地区を比較すると、過去5年間では供給量トップであった「大手町・丸の内・有楽町」が将来5年では圏外となった。また、将来5年間のランキングには「虎ノ門・新橋」「白金・高輪」「芝・三田」「赤坂・六本木」「芝公園・浜松町」「芝浦・海岸」と港区の6地区がランクインしている。港区における開発は広範囲にわたる。【図2-2】【図2-3】

3. 開発用地別の供給動向

’13年以降の開発用地別の供給割合を5年単位で集計した。

都心3区では、’13-’17年には8割であった「建替え」の割合が、’23-’27年には半減して4割まで低下する。開発用地の主体が「低・未利用地(再開発等)」へとシフトしている。一方、都心3区以外では、’13年以降継続して「低・未利用地(再開発等)」が開発主体になっている。

大規模オフィスビルの供給は都心3区内外で「低・未利用地(再開発等)」が中心になっている。【図3-1】

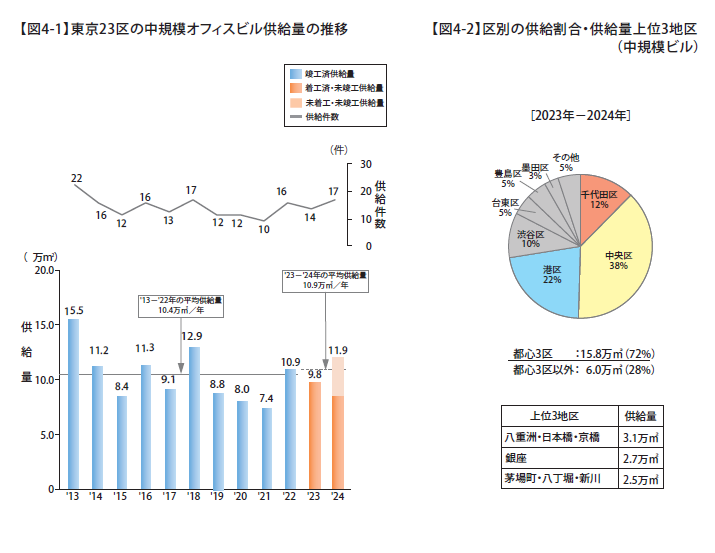

4. 東京23区における中規模オフィスビルの供給動向

本項では、オフィス延床面積5,000㎡以上10,000㎡未満の中規模オフィスビルの供給動向について述べる。

’22年の中規模オフィスビル供給量は10.9万㎡となり、3年連続で前年を下回ってきた供給量が増加に転じた。

’23年は9.8万㎡、’24年は11.9万㎡の供給が予測され、将来2年間の1年当たりの平均供給量は10.9万㎡となり、過去10年間の平均供給量10.4万㎡を上回ることとなる。近年減少傾向であった中規模オフィスビルの供給量は、持ち直しをみせている。【図4-1】

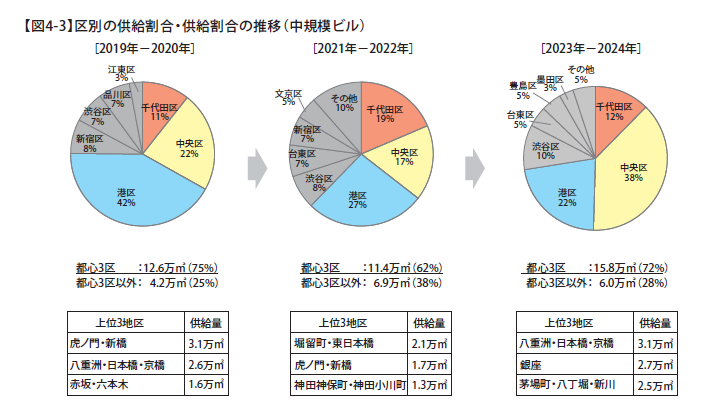

’23-’24年の区別の供給割合をみると、大規模オフィスビル同様に都心3区での供給割合が7割を超える。【図4-2】

’19年以降の区別の供給量を2年単位で集計したうえで、区別で供給量上位の変遷を追うと、都心3区における供給が一貫して7割程度を維持する。’23年以降は中央区が最大の供給地となる見込みであり、大規模オフィスビルの供給量ではトップであった港区を上回る。都心3区以外に目をむけると、渋谷区での供給が継続されているものの、その他の区の供給は断続的である。【図4-3】

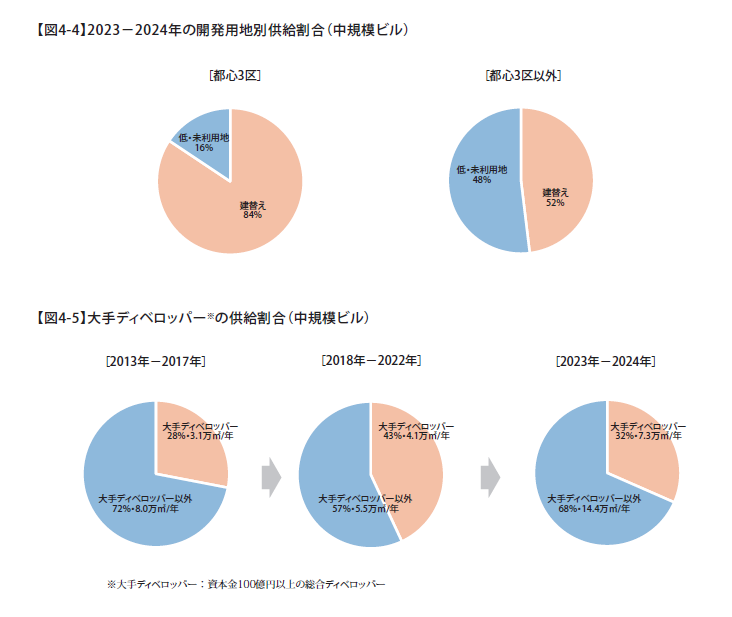

中規模オフィスビルにおける開発用地別の供給動向をみると、都心3区においては「建替え」が中心となっており、「低・未利用地」が主体となりつつある大規模オフィスビルとは異なる傾向を示している。都心3区以外における供給動向は拮抗している。【図4-4】

中規模オフィスビルの事業主体をみると、近年増加傾向であった大手ディベロッパーの割合が’23-’24年では減少する。【次頁4-5】

5. 総括

’22年の大規模オフィスビルの供給量は49万㎡と過去20年間で最低の供給量となり、2年連続で最低値を更新することとなった。’23年以降5年間の1年当たりの平均供給量も過去20年間の1年当たりの平均供給量を下回ることが予測もされ、大規模オフィスビルの新規供給は抑制傾向である。

需要面に目を向けると、新築大規模オフィスビルの稼働率および内定率は、当社調査によると’22年竣工ビルで8割、’23年は5割、’24年は3割となっている。昨年同時期の調査と同程度の稼働率および内定率を示しており、新築大規模オフィスの需要は変化なく、底堅さをみせている。既存オフィスビルの需要は、’20年こそ落ち込みを見せたが、’21年には反転し、’22年には’19年とほぼ同水準まで回復している。足元では館内拡張を中心とした既存オフィスビルの需要の高まりもみられ、’23年からのさらなる復調が期待される。

しかしながら、オフィスマーケットの動きを詳細に追うと、エリアごとの格差が拡大していることがわかる。一部エリアでは賃料上昇も見られる一方で、賃料下落が続くエリアも存在しており、また、同一エリア内においてもオフィスビルごとの格差が散見されつつある。

これらの格差の背景には、ハイブリッドワークが暫定的な措置ではなく、新たな働き方の一部になり、センターオフィス設計の前提として定着したことがある。企業はワーカーをセンターオフィスに集めるための魅力的な機能や、希薄化が懸念される企業文化の発信など、ハイブリッドワーク下における新たな企業課題を抱えているが、これらを解決できるオフィスに需要が集中している。これからのディベロッパーは、ワーカー、企業、それぞれがオフィスに求めるハード面での快適性・先進性を備えながらも、さらにコミュニケーション活性化につながる仕掛けを

取り入れるなど、新たな企業課題をソフト面からも捉えねばならない。このような企業を成長させる空間をハード・ソフト両面から創出し、日本経済の一層の発展に寄与してくいことが求められる。